В современном бизнесе управление финансами — ключ к успешному функционированию компании. Одним из важнейших показателей, отражающих финансовое здоровье предприятия, является оборачиваемость дебиторской задолженности. Этот показатель показывает, как эффективно компания превращает свои дебиторские долги в наличные средства.

Оборачиваемость дебиторской задолженности не просто цифра в финансовом отчете; это отражение того, насколько быстро компания получает оплату за свои товары или услуги. Понимание и управление этим показателем позволяет компаниям поддерживать высокую ликвидность, минимизировать риски неплатежей и планировать свои денежные потоки с большей точностью.

Представьте, что ваш бизнес — это машина, и оборачиваемость дебиторской задолженности — это топливо, которое помогает двигаться вперед. Чем быстрее вы получаете оплату за поставленные товары или услуги, тем больше у вас средств для новых инвестиций и роста. Именно поэтому важно не только знать, что такое оборачиваемость дебиторской задолженности, но и уметь ею управлять. В этом введении мы рассмотрим, как этот показатель помогает оценивать и улучшать финансовую устойчивость вашего бизнеса.

- Оборачиваемость дебиторской задолженности: определение и значение

- Формула оборачиваемости дебиторской задолженности

- Примеры расчета и разъяснение основных компонентов формулы

- Коэффициент оборачиваемости дебиторской задолженности

- Влияние этого коэффициента на финансовую устойчивость предприятия

- Оборачиваемость дебиторской задолженности определяется как отношение: расшифровка

- Примеры расчета

- Оборачиваемость дебиторской задолженности в днях

- Методы расчета оборачиваемости в днях и их практическое применение

- Факторы, влияющие на оборачиваемость дебиторской задолженности

- Способы управления и оптимизации оборачиваемости

- Нормативно-правовое регулирование и практические рекомендации

Оборачиваемость дебиторской задолженности: определение и значение

Оборачиваемость дебиторской задолженности — это показатель, отражающий эффективность управления задолженностью клиентов перед компанией. Он демонстрирует, насколько быстро компания собирает долги за поставленные товары или оказанные услуги. Этот показатель является ключевым элементом финансового анализа, так как он напрямую влияет на ликвидность и платежеспособность предприятия.

Оборачиваемость дебиторской задолженности определяется как отношение выручки от продаж к средней задолженности дебиторов за анализируемый период. Этот коэффициент показывает, сколько раз за период компания смогла полностью собрать свои долги. Высокий коэффициент свидетельствует о том, что долги быстро погашаются, что положительно сказывается на финансовой устойчивости компании.

Понимание и контроль оборачиваемости дебиторской задолженности важны по нескольким причинам:

- Улучшение ликвидности. Быстрая оборачиваемость означает, что компания оперативно получает денежные средства, которые можно использовать для покрытия текущих обязательств и инвестиций.

- Снижение риска неплатежей. Компании с низкой оборачиваемостью могут сталкиваться с проблемами неплатежей, что ведет к увеличению риска дефолтов и финансовых потерь.

- Оптимизация финансового планирования. Знание среднего срока возврата задолженности позволяет точнее планировать денежные потоки и управлять оборотным капиталом.

Например, если средний срок возврата дебиторской задолженности превышает 90 дней, компания должна пересмотреть свою кредитную политику и ужесточить условия платежей для клиентов, чтобы избежать финансовых затруднений.

Нормативное значение для оборачиваемости дебиторской задолженности в российских реалиях не закреплено, но аналитики ориентируются на коэффициент, равный или превышающий 1. Это означает, что компания эффективно собирает долги и поддерживает высокий уровень ликвидности.

Регулярный анализ этого показателя позволяет своевременно выявлять проблемы с взысканием долгов и принимать меры для их решения, что особенно актуально для компаний, работающих в условиях экономической нестабильности.

Формула оборачиваемости дебиторской задолженности

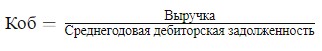

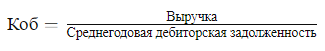

Оборачиваемость дебиторской задолженности — ключевой финансовый показатель, отражающий скорость возврата средств, вложенных в дебиторскую задолженность. Для его расчета используется следующая основная формула:

Формула расчета оборачиваемости дебиторской задолженности выглядит следующим образом:

где:

- Коб — коэффициент оборачиваемости дебиторской задолженности;

- Выручка — объем продаж за отчетный период;

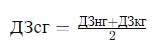

- ДЗсг — среднегодовая дебиторская задолженность, рассчитываемая по формуле:

![]()

где:

- ДЗнг — задолженность на начало года;

- ДЗкг — задолженность на конец года.

Примеры расчета и разъяснение основных компонентов формулы

Рассмотрим пример расчета оборачиваемости дебиторской задолженности для компании, у которой выручка за год составила 10 миллионов рублей, а среднегодовая дебиторская задолженность — 2 миллиона рублей:![]()

Это означает, что компания за год пять раз полностью собирала свои долги. Теперь разберем более подробно основные компоненты формулы.

- Выручка. Это общая сумма денег, полученная от продаж товаров или услуг за отчетный период. Важно учитывать именно фактически полученные средства, а не просто выставленные счета.

- Среднегодовая дебиторская задолженность. Рассчитывается как среднее значение задолженности на начало и конец периода. Это помогает нивелировать сезонные колебания и другие временные факторы. Для расчета используйте данные из бухгалтерского баланса компании.

Рекомендации по использованию формулы

Для максимальной точности:

- Регулярность анализа. Проводите расчеты ежеквартально или ежемесячно для своевременного выявления проблем и принятия мер.

- Сравнительный анализ. Сравнивайте коэффициент оборачиваемости с предыдущими периодами и аналогичными компаниями в отрасли для получения более объективной картины.

- Автоматизация. Используйте специализированные программные решения, такие как CRM-системы, для автоматического сбора и анализа данных о дебиторской задолженности.

Анализ и управление оборачиваемостью дебиторской задолженности позволяет компании поддерживать высокую ликвидность и минимизировать риски, связанные с неплатежеспособностью клиентов.

Коэффициент оборачиваемости дебиторской задолженности

Коэффициент оборачиваемости дебиторской задолженности — это показатель, характеризующий, насколько эффективно компания собирает свои дебиторские долги. Он показывает, сколько раз за отчетный период задолженность компании была полностью погашена и вновь накоплена. Этот коэффициент является важным индикатором финансового здоровья предприятия.

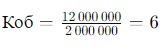

Коэффициент оборачиваемости дебиторской задолженности определяется как отношение выручки от продаж к средней дебиторской задолженности за определенный период. Формула расчета выглядит следующим образом:

Например, если выручка компании за год составляет 12 миллионов рублей, а средняя дебиторская задолженность равна 2 миллионам рублей, коэффициент оборачиваемости составит:

Это означает, что за год компания шесть раз полностью собирала свои дебиторские долги.

Влияние этого коэффициента на финансовую устойчивость предприятия

Высокий коэффициент оборачиваемости дебиторской задолженности свидетельствует о том, что компания эффективно управляет своей дебиторской задолженностью и быстро превращает ее в наличные средства. Это положительно сказывается на ликвидности компании, так как позволяет оперативно покрывать текущие обязательства и финансировать деятельность предприятия. Основные аспекты влияния коэффициента оборачиваемости на финансовую устойчивость предприятия включают:

- Улучшение ликвидности. Высокий коэффициент указывает на быструю конвертацию дебиторской задолженности в наличные средства, что позволяет компании поддерживать высокий уровень ликвидности.

- Снижение риска неплатежей. Эффективное управление дебиторской задолженностью снижает риск неплатежей, так как компания быстро получает средства, причитающиеся ей от клиентов.

- Оптимизация финансового планирования. Компании с высоким коэффициентом оборачиваемости могут точнее планировать свои денежные потоки, что способствует более эффективному управлению оборотным капиталом.

Для максимального эффекта рекомендуется проводить регулярный анализ коэффициента оборачиваемости, сравнивать его с показателями аналогичных компаний в отрасли и использовать результаты для оптимизации кредитной политики предприятия. Регулярный мониторинг этого показателя позволяет своевременно выявлять проблемы с взысканием долгов и принимать необходимые меры для их решения, обеспечивая финансовую устойчивость и конкурентоспособность компании.

Коэффициент оборачиваемости дебиторской задолженности является ключевым индикатором финансового здоровья компании. Высокие значения этого коэффициента свидетельствуют о быстрой конвертации задолженности в наличные средства, что способствует поддержанию ликвидности и снижению риска неплатежей. Регулярный анализ и оптимизация этого показателя необходимы для эффективного управления финансовыми ресурсами предприятия и обеспечения его устойчивости в условиях рыночной экономики.

Оборачиваемость дебиторской задолженности определяется как отношение: расшифровка

Оборачиваемость дебиторской задолженности определяется как отношение выручки компании к средней дебиторской задолженности за определенный период. Этот показатель помогает оценить эффективность управления дебиторской задолженностью и финансовую устойчивость предприятия.

Оборачиваемость дебиторской задолженности рассчитывается по следующей формуле:

где:

- Коб — коэффициент оборачиваемости дебиторской задолженности;

- Выручка — сумма доходов от продаж за отчетный период;

- Среднегодовая дебиторская задолженность — среднее значение задолженности на начало и конец периода.

Детализированное описание всех элементов формулы и их взаимодействия

- Выручка. Это общая сумма, полученная от реализации товаров или услуг в течение определенного периода. Важно учитывать именно фактически полученные средства, а не просто выставленные счета. Выручка отражается в строке 2110 Отчета о прибылях и убытках.

- Среднегодовая дебиторская задолженность. Рассчитывается как среднее арифметическое значений задолженности на начало и конец отчетного периода:

где:

- ДЗнг — задолженность на начало года;

- ДЗкг — задолженность на конец года.

Для точного расчета необходимо использовать данные из бухгалтерского баланса компании. Среднегодовая дебиторская задолженность отражается в строке 1230 баланса. Этот элемент позволяет нивелировать сезонные колебания и более точно оценивать управление задолженностью.

Примеры расчета

Рассмотрим пример расчета оборачиваемости дебиторской задолженности для компании с выручкой 15 миллионов рублей и средней дебиторской задолженностью 3 миллиона рублей:

![]()

Это означает, что компания пять раз за год полностью собирала свои долги. Высокий коэффициент указывает на эффективное управление дебиторской задолженностью и высокую ликвидность компании.

Рекомендации по использованию показателя

- Регулярный анализ. Проводите расчет ежеквартально или ежемесячно для оперативного выявления проблем.

- Сравнительный анализ. Сравнивайте коэффициент с показателями аналогичных компаний в отрасли для получения объективной оценки.

- Оптимизация кредитной политики. Используйте результаты анализа для корректировки условий кредитования клиентов, что поможет снизить риски и улучшить финансовую устойчивость.

Оборачиваемость дебиторской задолженности в днях

Оборачиваемость дебиторской задолженности в днях — это показатель, который показывает среднее количество дней, необходимое компании для получения оплаты по выставленным счетам. Он важен для оценки ликвидности и финансовой устойчивости предприятия, так как помогает понять, насколько быстро компания превращает свою дебиторскую задолженность в денежные средства.

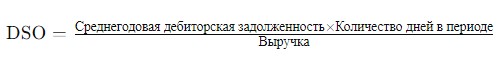

Оборачиваемость дебиторской задолженности в днях (Days Sales Outstanding, DSO) указывает на количество дней, необходимых для полного погашения задолженности перед компанией. Чем меньше это число, тем быстрее компания получает свои деньги, что положительно сказывается на ее финансовом положении. Высокий DSO может свидетельствовать о проблемах с платежной дисциплиной клиентов или о чрезмерно мягкой кредитной политике компании.

Методы расчета оборачиваемости в днях и их практическое применение

Для расчета оборачиваемости дебиторской задолженности в днях используется следующая формула:

Например, если средняя дебиторская задолженность компании составляет 3 миллиона рублей, выручка за год — 15 миллионов рублей, а расчетный период — 365 дней, расчет будет следующим:

![]()

Это означает, что в среднем компания получает оплату по своим счетам через 73 дня после их выставления.

Практическое применение:

- Мониторинг финансового состояния. Регулярный расчет DSO помогает отслеживать динамику изменений в управлении дебиторской задолженностью и своевременно реагировать на негативные тенденции.

- Оптимизация кредитной политики. Анализ DSO позволяет корректировать условия предоставления кредитов клиентам, что помогает ускорить оборот средств и снизить риски неплатежей.

- Сравнительный анализ. Сравнение DSO с показателями аналогичных компаний в отрасли дает возможность выявить слабые и сильные стороны в управлении дебиторской задолженностью и принять меры для повышения эффективности.

Рекомендации:

- Регулярность анализа. Проводите расчет DSO ежеквартально или ежемесячно, чтобы оперативно выявлять проблемы и принимать необходимые меры.

- Использование автоматизированных систем. Внедрение CRM-систем позволяет более точно и оперативно управлять дебиторской задолженностью, автоматизируя процесс сбора данных и анализа.

- Сравнение с нормативами. Сопоставляйте полученные значения DSO с отраслевыми стандартами и собственными целевыми показателями для оценки эффективности управления дебиторской задолженностью.

Факторы, влияющие на оборачиваемость дебиторской задолженности

Оборачиваемость дебиторской задолженности зависит от множества факторов, которые можно разделить на внутренние и внешние. Понимание этих факторов позволяет компаниям эффективно управлять своими финансовыми потоками и поддерживать устойчивость бизнеса.

Внутренние факторы:

- Кредитная политика. Строгие условия предоставления кредита клиентам могут повысить оборачиваемость, так как клиенты будут стремиться быстрее погашать задолженности, чтобы сохранить возможность дальнейших закупок.

- Эффективность службы взыскания долгов. Активная работа с дебиторами, регулярные напоминания и контроль за сроками платежей способствуют сокращению периода оборачиваемости.

- Качество обслуживания клиентов. Высокий уровень сервиса повышает доверие клиентов и их готовность своевременно оплачивать счета.

Внешние факторы:

- Экономическая ситуация. В периоды экономической нестабильности клиенты могут испытывать трудности с оплатой счетов, что увеличивает оборачиваемость дебиторской задолженности.

- Конкурентная среда. В условиях жесткой конкуренции компании могут быть вынуждены предоставлять клиентам более длительные сроки оплаты, что негативно сказывается на оборачиваемости.

- Регуляторная среда. Законодательные изменения и регуляции могут влиять на порядок и сроки расчетов с дебиторами.

Способы управления и оптимизации оборачиваемости

- Анализ кредитной политики. Регулярно пересматривайте условия предоставления кредитов и адаптируйте их к текущим рыночным условиям. Строгий контроль за выполнением условий договора позволяет минимизировать риски неплатежей.

- Автоматизация процессов. Использование современных CRM-систем для управления дебиторской задолженностью помогает своевременно отслеживать просроченные платежи и оперативно реагировать на изменения в платежной дисциплине клиентов.

- Обучение сотрудников. Регулярное обучение и повышение квалификации сотрудников, работающих с дебиторами, способствует более эффективному управлению задолженностью и улучшению коммуникации с клиентами.

- Разработка программ лояльности. Программы лояльности и скидки для клиентов, своевременно погашающих задолженности, стимулируют быстрые расчеты и повышают уровень доверия к компании.

- Сотрудничество с коллекторами. В случае значительных просрочек привлечение профессиональных коллекторских агентств может быть эффективным способом взыскания долгов.

Оборачиваемость дебиторской задолженности зависит от множества факторов, как внутренних, так и внешних. Комплексный подход к управлению этим показателем, включающий анализ и адаптацию кредитной политики, автоматизацию процессов и обучение сотрудников, позволяет значительно улучшить финансовую устойчивость компании.

Нормативно-правовое регулирование и практические рекомендации

Эффективное управление дебиторской задолженностью требует знания актуальных нормативно-правовых актов и применения проверенных методик для оптимизации процессов. В РФ законодательство четко регулирует вопросы, связанные с дебиторской задолженностью, обеспечивая юридическую защиту интересов всех участников хозяйственного оборота.

Актуальные нормативно-правовые акты, регулирующие дебиторскую задолженность в РФ:

- Гражданский кодекс Российской Федерации (ГК РФ). В статьях 307-309 регламентируются обязательства и порядок их исполнения, что напрямую связано с управлением дебиторской задолженностью. Эти статьи устанавливают общие принципы договорных обязательств, включая требования к исполнению и ответственность за неисполнение.

- Федеральный закон «О бухгалтерском учете» № 402-ФЗ. Данный закон определяет правила ведения бухгалтерского учета, включая учет дебиторской задолженности. Важность точного учета задолженности обусловлена необходимостью представления достоверной финансовой отчетности.

- Налоговый кодекс Российской Федерации (НК РФ). В статьях 252 и 264 НК РФ регламентируются вопросы, связанные с налоговым учетом дебиторской задолженности, включая порядок признания безнадежных долгов и их списание.

Рекомендации по улучшению оборачиваемости дебиторской задолженности и предотвращению накопления долгов:

- Ужесточение кредитной политики. Пересмотрите условия предоставления отсрочек платежей, ограничьте кредитные линии для новых клиентов и ужесточите требования к обеспечению обязательств.

- Автоматизация учета. Используйте современные системы управления дебиторской задолженностью (CRM и ERP), которые позволяют отслеживать задолженности в режиме реального времени, своевременно напоминать клиентам о сроках платежей и автоматизировать процесс взыскания.

- Регулярный анализ. Проводите регулярный анализ дебиторской задолженности, оценивайте кредитоспособность клиентов и своевременно реагируйте на изменение их платежной дисциплины.

- Обучение персонала. Инвестируйте в обучение сотрудников, занимающихся управлением дебиторской задолженностью. Грамотные специалисты способны эффективно управлять кредитными рисками и оперативно решать возникающие проблемы.

- Внедрение системы скидок и бонусов. Разработайте программы лояльности для клиентов, которые своевременно оплачивают счета. Это стимулирует добросовестных плательщиков и улучшает общую оборачиваемость задолженности.

Эффективное управление дебиторской задолженностью требует комплексного подхода, включающего знание нормативно-правовой базы и применение практических рекомендаций. Правильная организация учета и контроля, а также внедрение современных технологий и обучение персонала позволяют значительно повысить финансовую устойчивость предприятия и минимизировать риски, связанные с дебиторской задолженностью.