Когда речь идет о финансовой устойчивости компании, одним из ключевых показателей, на который стоит обратить внимание, является оборачиваемость кредиторской задолженности. Этот показатель не просто отражает скорость, с которой предприятие погашает свои обязательства перед поставщиками и кредиторами, но и демонстрирует эффективность управления долгами и финансовыми ресурсами компании.

Оборачиваемость кредиторской задолженности позволяет выявить, насколько оперативно и эффективно компания управляет своими финансовыми потоками. Высокий уровень этого показателя свидетельствует о хорошей платежной дисциплине и стабильности бизнеса, в то время как низкий уровень может указывать на финансовые трудности или необходимость пересмотра финансовой стратегии. Ниже подробнее об этом.

- Оборачиваемость кредиторской задолженности: Определение и значение

- Формула ОКЗ

- Пример расчета

- Коэффициент ОКЗ

- Анализ влияния этого коэффициента на финансовую устойчивость предприятия

- Оборачиваемость кредиторской задолженности в днях

- Примеры расчета и интерпретации результатов

- ОКЗ как показатель финансового здоровья

- Влияние на кредитоспособность и репутацию компании

- Нормативно-правовые акты

- Практические рекомендации по управлению кредиторской задолженностью

Оборачиваемость кредиторской задолженности: Определение и значение

Оборачиваемость кредиторской задолженности (ОКЗ) — это важный финансовый показатель, который отражает скорость, с которой предприятие погашает свои обязательства перед поставщиками и кредиторами. Такой коэффициент помогает оценить эффективность управления задолженностью компании и дает представление о ее финансовой устойчивости.

ОКЗ определяется как отношение выручки к средней за период кредиторской задолженности. Она показывает, сколько раз в течение отчетного периода компания полностью погашает свои долговые обязательства. Чем выше этот показатель, тем быстрее предприятие рассчитывается по своим долгам, что свидетельствует о его платежеспособности и эффективном управлении финансовыми ресурсами.

Высокое значение ОКЗ означает, что компания эффективно управляет своими обязательствами, избегая просрочек и штрафных санкций. Это также улучшает кредитный рейтинг компании, что позволяет ей получать более выгодные условия финансирования.

Для предприятий, стремящихся улучшить свои финансовые показатели, важно регулярно отслеживать этот показатель. Например, его снижение может сигнализировать о необходимости пересмотра кредитной политики или условий оплаты поставщикам. Важно помнить, что своевременное выполнение обязательств способствует поддержанию хороших отношений с поставщиками и партнерами.

Согласно Приказу Минфина РФ от 06.11.2001 № 274, увеличение коэффициента ОКЗ по сравнению с аналогичным периодом прошлого года является положительным признаком финансового состояния предприятия. Это показатель учитывается при проверке финансового состояния организаций, получающих бюджетные кредиты на осуществление инвестиционных проектов.

Понимание и управление ОКЗ является ключевым аспектом финансового управления любой компании. Этот показатель помогает выявить проблемные зоны в управлении долгами и принять меры для повышения финансовой устойчивости. Регулярный анализ и корректировка кредитной политики могут существенно улучшить показатели оборачиваемости и способствовать долгосрочному успеху предприятия.

Формула ОКЗ

Формула ОКЗ помогает оценить, насколько быстро предприятие погашает свои долговые обязательства перед поставщиками и кредиторами. Этот показатель важен для понимания финансового состояния компании и ее способности управлять своими ресурсами.

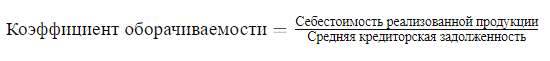

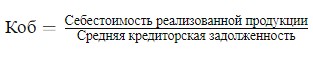

Формула ОКЗ выглядит следующим образом:

Для расчета этого показателя необходимы два ключевых значения:

- Себестоимость реализованной продукции — общая сумма затрат на производство товаров или услуг, проданных за отчетный период.

- Средняя кредиторская задолженность — среднее значение суммы задолженности перед кредиторами за тот же период. Ее можно рассчитать как среднее арифметическое начального и конечного остатков задолженности за период.

Пример расчета

Рассмотрим наглядный пример. Допустим, себестоимость реализованной продукции компании за год составила 1,200,000 рублей. Начальная кредиторская задолженность на начало года была 300,000 рублей, а на конец года — 500,000 рублей.

Сначала находим среднюю кредиторскую задолженность:

![]()

Теперь рассчитываем коэффициент оборачиваемости:

![]()

Это означает, что за год компания трижды полностью погасила свою кредиторскую задолженность.

Правильное применение формулы ОКЗ позволяет менеджерам принимать более информированные решения в области финансового управления. Высокий коэффициент указывает на быструю оборачиваемость задолженности, что положительно сказывается на финансовом состоянии компании.

Коэффициент ОКЗ

Это важный показатель, который оценивает эффективность управления обязательствами предприятия перед поставщиками и кредиторами. Он показывает, сколько раз за отчетный период компания полностью погасила свою кредиторскую задолженность.

Коэффициент ОКЗ (Коб) рассчитывается по следующей формуле:

Этот коэффициент интерпретируется следующим образом:

- Высокий коэффициент означает, что компания быстро погашает свои обязательства, что свидетельствует о хорошем управлении кредиторской задолженностью и высоком уровне ликвидности.

- Низкий коэффициент может указывать на задержки в оплате долгов, что может быть связано с финансовыми трудностями или стратегическим решением использовать кредиторскую задолженность как источник краткосрочного финансирования.

Анализ влияния этого коэффициента на финансовую устойчивость предприятия

- Положительное влияние высокого коэффициента:

- Повышение кредитоспособности: Компании с высоким коэффициентом оборачиваемости легче получают кредиты, так как кредиторы видят, что они эффективно управляют своими долгами.

- Улучшение отношений с поставщиками: Быстрая оплата долгов способствует укреплению деловых отношений и может привести к более выгодным условиям сотрудничества.

- Отрицательное влияние низкого коэффициента:

- Финансовые риски: Задержки в оплате могут привести к штрафам и санкциям, что ухудшает финансовое положение компании.

- Репутационные риски: Постоянные задержки в оплате могут негативно сказаться на репутации компании и привести к утрате доверия со стороны партнеров.

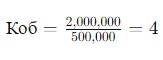

Для иллюстрации рассмотрим пример:

Компания за отчетный год имела себестоимость реализованной продукции в размере 2,000,000 рублей. Средняя кредиторская задолженность за этот период составила 500,000 рублей.

Коэффициент оборачиваемости будет равен:

Это означает, что компания за год полностью погасила свои обязательства четыре раза, что является хорошим показателем эффективности управления долгами.

Согласно Приказу Минфина РФ от 06.11.2001 № 274, Коб используется при оценке финансового состояния предприятий, получающих бюджетные кредиты. Увеличение этого показателя по сравнению с предыдущим периодом рассматривается как положительный признак.

Коб — это ключевой индикатор, который помогает компаниям оценить свои финансовые операции и принять обоснованные решения для улучшения финансовой устойчивости. Регулярный мониторинг и анализ этого показателя способствуют эффективному управлению долгами и укреплению финансового здоровья предприятия.

Оборачиваемость кредиторской задолженности в днях

ОКЗ в днях является важным показателем, отражающим среднее количество дней, необходимое компании для погашения своих обязательств перед поставщиками и кредиторами. Этот подход позволяет более точно оценить временные рамки, в которых компания управляет своими долгами.

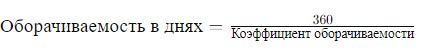

Расчет ОКЗ в днях производится по следующей формуле:

где 360 — это количество дней в году, используемое для упрощения расчетов.

Преимущества расчета в днях:

- Точность временных оценок: Показатель в днях позволяет менеджерам и кредиторам точно определить, сколько времени потребуется для полного погашения задолженности.

- Удобство планирования: Зная среднее количество дней для погашения обязательств, компания может более эффективно планировать свои денежные потоки и избегать кассовых разрывов.

- Сравнительный анализ: Оборачиваемость в днях дает возможность сравнивать эффективность управления задолженностью с другими компаниями и индустриальными стандартами.

Примеры расчета и интерпретации результатов

Рассмотрим пример для наглядности. Допустим, коэффициент оборачиваемости кредиторской задолженности составляет 4. Используя формулу, рассчитываем оборачиваемость в днях:

![]()

Это означает, что в среднем компания полностью погашает свои обязательства каждые 90 дней.

Интерпретация результатов:

- Короткий период (менее 60 дней): Высокая скорость погашения долгов может указывать на хорошую ликвидность компании и доверие со стороны кредиторов.

- Средний период (60-120 дней): Умеренная оборачиваемость, характерная для большинства компаний, свидетельствует о сбалансированном управлении долгами.

- Длинный период (более 120 дней): Длительный период погашения может сигнализировать о проблемах с ликвидностью или стратегическом использовании долговых обязательств.

В соответствии с Приказом Минфина РФ от 06.11.2001 № 274, увеличение коэффициента оборачиваемости кредиторской задолженности по сравнению с предыдущим периодом считается положительным признаком. Это указывает на улучшение финансового состояния и способность компании своевременно выполнять свои обязательства.

Понимание и расчет оборачиваемости кредиторской задолженности в днях позволяют компаниям более точно оценивать свою платежеспособность и управлять денежными потоками. Регулярный мониторинг этого показателя помогает избежать финансовых трудностей и укрепить деловые отношения с кредиторами.

ОКЗ как показатель финансового здоровья

ОКЗ является ключевым показателем эффективности управления задолженностью компании. Она отражает, насколько быстро предприятие погашает свои обязательства перед кредиторами, что непосредственно влияет на его финансовую устойчивость и общую репутацию на рынке.

ОКЗ — это отношение себестоимости реализованной продукции к средней величине кредиторской задолженности за определенный период. Этот показатель помогает менеджменту компании понять, насколько эффективно она управляет своими обязательствами. Высокий коэффициент указывает на быструю оборачиваемость задолженности, что свидетельствует о хорошем управлении финансовыми ресурсами.

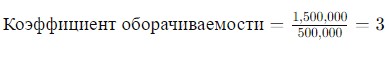

Пример расчета:

- Себестоимость реализованной продукции: 1,500,000 рублей.

- Средняя кредиторская задолженность: 500,000 рублей.

Это означает, что компания трижды за период полностью погашает свою кредиторскую задолженность.

Влияние на кредитоспособность и репутацию компании

- Кредитоспособность: Высокий коэффициент оборачиваемости улучшает кредитный рейтинг компании. Кредиторы и финансовые учреждения предпочитают работать с компаниями, которые быстро погашают свои долги, так как это снижает риск невозврата средств.

- Репутация: Регулярное и своевременное выполнение финансовых обязательств укрепляет доверие со стороны партнеров и поставщиков. Это способствует улучшению деловых отношений и может привести к получению более выгодных условий сотрудничества, таких как скидки или продление сроков оплаты.

Показатель оборачиваемости кредиторской задолженности — это не просто статистический параметр, а реальный индикатор финансового здоровья компании. Регулярный мониторинг и анализ этого показателя позволяют своевременно выявлять возможные проблемы и принимать меры для их устранения, что в конечном итоге ведет к повышению финансовой устойчивости и конкурентоспособности на рынке.

Нормативно-правовые акты

Влияние законодательства на расчет ОКЗ и использование данного показателя является значимым аспектом финансового менеджмента.

Описание актуальных нормативно-правовых актов:

- Приказ Минфина РФ от 06.11.2001 № 274: Этот приказ устанавливает порядок проверки текущего финансового состояния организаций, получающих бюджетные кредиты. В нем указано, что Ков должен учитываться при оценке финансовой устойчивости предприятий. Увеличение этого показателя по сравнению с предыдущим периодом считается положительным признаком.

- Федеральный закон «О бухгалтерском учете» № 402-ФЗ: Этот закон регулирует общие принципы бухгалтерского учета, включая учет кредиторской задолженности. Он определяет обязательства организаций по ведению бухгалтерского учета, что напрямую влияет на расчет показателя оборачиваемости.

- Постановление Правительства РФ от 04.05.2012 № 442: Данное постановление касается функционирования розничных рынков электрической энергии, но включает приложения, в которых говорится о значении Ков для оценки надежности участников рынка.

Законодательные акты играют ключевую роль в формировании методик расчета и интерпретации показателей ОКЗ. Основные аспекты:

- Стандартизация расчетов: Нормативные акты обеспечивают единообразие в расчетах, что позволяет компаниям и государственным органам одинаково интерпретировать данные.

- Прозрачность и отчетность: Законы требуют от компаний регулярного предоставления отчетности, что способствует повышению прозрачности и позволяет кредиторам и инвесторам оценивать финансовое состояние предприятий.

- Правовое регулирование: Законодательство устанавливает нормы и правила, которые компании обязаны соблюдать при управлении своими финансовыми обязательствами. Это включает требования к своевременному погашению задолженности и ведению учета.

Понимание нормативно-правовых актов и их влияния на ОКЗ является необходимым для эффективного финансового управления. Соблюдение этих актов обеспечивает точность расчетов, повышает доверие со стороны кредиторов и инвесторов, а также способствует финансовой устойчивости компании.

Практические рекомендации по управлению кредиторской задолженностью

Стратегии повышения ОКЗ необходимы для поддержания финансовой устойчивости компании и минимизации рисков, связанных с задолженностью. Применение этих стратегий позволяет улучшить управление денежными потоками и укрепить деловые отношения с кредиторами и поставщиками.

Стратегии повышения ОКЗ:

- Оптимизация процессов учета и контроля

- Внедрение автоматизированных систем учета, таких как ERP-системы, помогает своевременно отслеживать и управлять кредиторской задолженностью. Это позволяет избежать задержек в платежах и улучшить финансовое планирование.

- Переговоры с поставщиками

- Договоренность о более выгодных условиях оплаты, таких как скидки за раннюю оплату или удлинение сроков платежа, может значительно повысить оборачиваемость задолженности. Компании должны активно вести переговоры с поставщиками, чтобы улучшить условия сотрудничества.

- Регулярный мониторинг задолженности

- Постоянный анализ и контроль кредиторской задолженности позволяют своевременно выявлять проблемные области и принимать меры для их устранения. Важно регулярно проверять состояние задолженности и оценивать эффективность применяемых стратегий.

Рекомендации по улучшению финансового состояния компании и снижению рисков:

- Поддержание оптимального уровня ликвидности

- Обеспечение достаточного уровня ликвидных средств позволяет компании своевременно погашать свои обязательства и избегать штрафов за просрочку платежей. Для этого необходимо тщательно планировать денежные потоки и резервировать средства для неотложных расходов.

- Диверсификация источников финансирования

- Привлечение различных источников финансирования, таких как банковские кредиты, лизинг или выпуск облигаций, позволяет снизить зависимость от одного вида заемных средств и уменьшить финансовые риски.

- Разработка системы мотивации для сотрудников

- Введение мотивационных программ для сотрудников, занимающихся управлением задолженностью, способствует повышению их ответственности и эффективности работы. Это может включать бонусы за своевременное выполнение обязательств и достижение ключевых показателей.

Эффективное управление кредиторской задолженностью требует применения комплексных стратегий и постоянного контроля. Использование современных технологий, активное взаимодействие с поставщиками и тщательное планирование денежных потоков позволяют компании поддерживать высокий уровень оборачиваемости задолженности и снижать финансовые риски.